پیشروی روز گذشته نماگرهای بورسی بر مدار صعود، اگر چه عقبگرد شاخص در روز دوشنبه را جبران نکرد اما توانست آرامش نسبی را به فضای عمومی سهام بازگرداند. ریزش ۲/ ۲ درصدی شاخص کل در جلسه معاملاتی دوشنبه سبب شد تا گمانهها از علل سقوط سهام به بستر شایعات دور و بیاساس کشانده شود.

تاریخ انتشار :چهارشنبه ۳ بهمن ۱۳۹۷ ساعت ۱۰:۰۱

۰

شاخص سهام ۸۸۳ واحد صعود کرد؛

پیام پنهان برگشت بورس

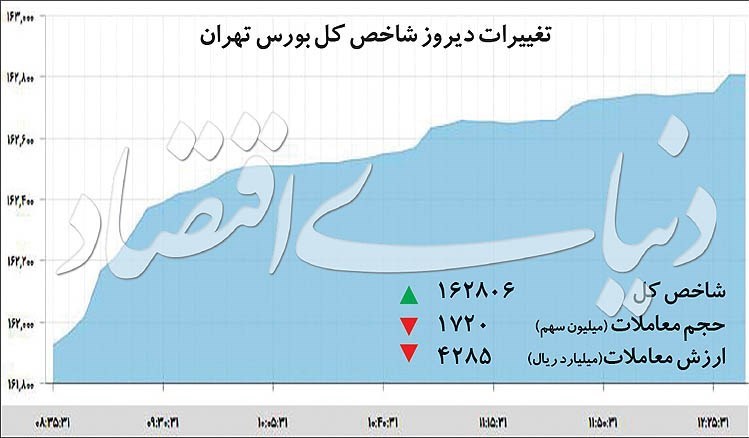

بعد از ریزش 3653 واحدی شاخص کل بورس در معاملات روز دوشنبه، این نماگر در جلسه روز گذشته کار خود را با رشد 883 واحدی به پایان برد تا نگرانیها از تداوم فشار عرضهها در بازار کمرنگتر شود. تشنگی دادوستدهای اخیر سهام به اخبار هیجانی با شایعاتی در رابطه با افزایش سرمایه بانک تجارت از محل تجدید ارزیابی داراییها پاسخ داده شد و بهتبع کاهش بار روانی در گروه بانکها روند معاملات در سایر گروهها نیز متعادلتر و با آرامش بیشتری پیگیری شد.

موضوع پیشرو بودن گروه بانکها مسالهای نیست که به راحتی قابل پذیرش باشد و نمیتوان سرنوشت سایر گروهها را به یک صنعت پیوند داد. با این حال واضح است که طی ماههای اخیر نقدینگی قابلتوجهی جذب نمادهای بانکی شده و سلطه فضای منفی بر این گروه میتواند برای مدتی به کلیت بازار سهام تسری یابد.

روند معاملات روز گذشته بیش از هر چیزی موید این فرض بود که ریشه ریزش قابلتوجه بورس را باید در دامن زدن به روندهای هیجانی در نمادهای بانکی و خودرویی در آستانه رونمایی از عملکردهای ضعیف و زیانسازیهای شدید آنها جستوجو کرد. نمادهای بانکی مدتهاست که تحت تاثیر دو محرک کلی روند صعودی را در پیش گرفتهاند. اولین محرک را میتوان انتظار برای تسعیر داراییهای ارزی بانکها بر اساس نرخ نیمایی عنوان کرد و مورد دوم به افزایش سرمایه برخی از نمادهای این گروه از محل تجدید ارزیابی داراییها بازمیگردد. انتشار صورتهای مالی 9 ماهه بار دیگر انتظار برای رونمایی از اثرات تسعیر ارز بانکها را به تعویق انداخت و در رابطه با وضعیت عملیاتی بانکها نیز انگیزه قدرتمندی در صورتهای مالی مشاهده نشد.

به تاخیر افتادن مکرر و مداوم اقدام بانکها برای افزایش سرمایه نیز سبب شد این محرک قدرت خود را از دست بدهد و نمادهای این گروه در اولین روز بهمنماه فشار شدید فروش را تجربه کنند. با این حال قوت گرفتن شایعه انتشار پیشنهاد هیاتمدیره بانک تجارت در رابطه با افزایش سرمایه از محل تجدید ارزیابی داراییها در آخرین دقایق از داد وستدهای روز دوشنبه سبب شد تا معاملات دیروز مسیر متفاوتی را طی کند.

در رابطه با این دو محرک باید در نظر داشت اثرات تسعیر ارز در صورتهای مالی بانکها دیر یا زود نمایان خواهد شد؛ با این حال باید دید که آیا بانک مرکزی دارایی بانکها را مورد تایید قرار میدهد و نهایتا از چه طریقی در پی حل بحران این نظام برخواهد آمد.

در رابطه با افزایش سرمایه بانک تجارت از محل ارزیابی داراییها نیز باید در نظر داشت که تاخیر دوباره در تحقق اخباری که گروههای خبری و تحلیلی بسیاری به آن دامن زدهاند میتواند موج رکودی شدید دیگری را در پی داشته باشد. نکاتی که در بالا شرح داده شد زاویه دید فعالان بازار به این گروه را تا حدودی شرح میدهد، اما باید توجه داشت که ریسکهای این صنعت همچنان پابرجاست و میتواند در ادامه کل بازار سهام را تحتالشعاع قرار دهد.

زیانسازی سودآور

وضعیت خودروسازان در فصل پاییز به شدت نگرانکننده بود. زیانهای سنگین خودروسازان بزرگ در فصل سوم سال تکرار شد و در رابطه با سایپا با شدت بیشتری ادامه یافت. نمادهای این گروه نیز معاملات روز دوشنبه را با صفهای طولانی فروش سپری کردند و در دادوستدهای روز گذشته شاهد تغییر روندی محسوس بودند.

نماد «خودرو» ساعت پایانی معاملات روز گذشته را در محدوده صف خرید پشت سر گذاشت و دیگر نمادهای این گروه نیز کار خود را در محدوده مثبت قیمت به پایان بردند. بازگشت بازار سهام به محور هیجانی و تمرکز بر تجدید ارزیابی داراییها دلیل اصلی توجه به نماد «خودرو» است. شرکت ایرانخودرو که فصل تابستان را با زیان خالص 2575 میلیارد تومانی سپری کرده بود، در فصل پاییز نیز با زیان خالص 2543 میلیارد تومانی مواجه شده و به این ترتیب زیان انباشته این شرکت در پایان آذر سال جاری به بیش از 4670 میلیارد تومان رسیده است. بنابراین «خودرو» برای خروج از شمولیت ماده 141 قانون تجارت نیاز به افزایش سرمایهای دستکم 511 درصدی دارد؛ این میزان از افزایش سرمایه مستلزم آن است که ایرانخودرو فصل زمستان را بتواند بدون ثبت زیان پشت سر گذارد. با این وجود نکته حائز اهمیتی که در روند معاملات اخیر بورسی دیده میشود میزان توجه و تقاضا برای نمادهای زیانساز است. به گونهای که هر چه شرکتی زیانانباشته سنگینتری را در صورتهای مالی منعکس کند به امید افزایش سرمایه بیشتر از محل تجدید ارزیابی داراییها با استقبال بیشتری مواجه میشود.

بسیاری از نمادهای بورس تهران داراییهای قابلتوجهی در سمت راست ترازنامه دارند که در صورت بهروزرسانی ارزش آنها با افزایش سرمایه به مراتب بیشتری مواجه خواهند بود. با این حال معافیت مالیاتی برای بنگاههای زیانده و مشمول قانون ورشکستگی سبب میشود تا توجه اهالی بازار به این دسته از نمادها جلب شود و بنگاههای سودآور و ارزنده با سردی و بیاعتنایی نسبی روبهرو شوند. از بین خودروسازان «خودرو» تنها نمادی است که میتواند از معافیت مالیاتی افزایش سرمایه از محل تجدید ارزیابی داراییها بهرهمند شود و این مساله علت محوریت این نماد در معاملات اخیر این گروه را روشن میسازد.

خودروسازان در حالی فصل آخر سال را پشتسر میگذارند که موفق به دریافت مجوز افزایش نرخ محصولات شدهاند. در این شرایط دو مساله عمده در رابطه با عملکرد این بنگاهها همچنان مطرح است. نکته اول به تیراژ تولید این شرکتها مربوط میشود که طی ماههای اخیر به کمترین سطح سالانه و منطقه هشدار رسیده است و نکته دوم به این موضوع بازمیگردد که آیا نرخهای فعلی فروش امکان پوشش هزینهها را برای این صنعت فراهم خواهد آورد یا خیر. از این منظر رصد گزارشهای دیماه این شرکتها اهمیت فوقالعادهای خواهد داشت. وضعیت خودروسازان اگرچه نسبت به بانکها با ابهامات کمتری روبهرو است با این حال ضعف شدید عملیات، ضرورت تغییر بنیادین در این گروه را یادآوری میکند.

بازار سهشنبه از پنجره گروههای کالایی

طی معاملات دو روز آغازین هفته نمادهای پالایشی بیشترین اثر مثبت را بر تغییرات شاخص کل داشتند. با این حال در معاملات روز دوشنبه همین نمادها بیشترین فشار را بر نماگر کل بازار وارد کردند و سپس جلسه معاملاتی روز گذشته با تغییرات محدود قیمتی این نمادها همراه بود و این گروه جایی در فهرست نمادهای موثر بر تغییرات شاخص کل دیروز نداشتند. گزارش عملکرد نمادهای پالایشی در فصل سوم سال از جمله مساعدترین گزارشهای گروههای بنیادی بازار بود؛ اکثر نمادهای این گروه موفق شدند در فصل پاییز سودی در حدود نیمه نخست سال یا بیشتر از آن محقق کنند. با این حال توجه به این نکته ضروری است که یکی از عوامل کاملا موثر در سودآوری فصل پاییز این گروه به تغییرات ارزش موجودی بازمیگردد که پیش از این نیز مورد انتظار بود و نمیتوان بر آن بهعنوان معیار سود تکرارپذیر در فصلهای بعدی تکیه کرد. ضمنا باید در نظر داشت که صورتهای مالی این گروه در تیر ماه سال آتی نهایی خواهد شد و با توجه با ابهامات بسیار این صنعت طی سال مالی جاری، باید دید که صورتهای مالی این شرکتها با تایید شرکت ملی پالایش و پخش همراه میشود یا خیر. در گروه نمادهای پتروشیمی نیز متانولسازان طی دو جلسه اخیر وضعیت مطلوبتری را نسبت به فضای کلی بازار تجربه کردند. گزارشهای 9 ماهه دو نماد «زاگرس» و «شفن» را میتوان فراتر از انتظارات بازار ارزیابی کرد و این مساله سبب شده است تا برآیند تغییرات قیمتی این نمادها در معاملات دو روز گذشته مثبت باشد. در رابطه با سودآوری چشمگیر این نمادها در فصل پاییز باید در نظر داشت که مبنای ارزی مورد محاسبه نرخ یوتیلیتی و اکسیژن دریافتی بر اساس نرخ 4200 تومانی ارز در نظر گرفته شده و بهنظر میرسد باید انتظار تداوم درگیری شرکتهای تهیهکننده یوتیلیتی و مصرفکنندگان آن در ادامه سال را داشت.

روند معاملات گروه فلزات اساسی نیز روز گذشته با آرامش بیشتری همراه بود و اکثر نمادهای مطرح این گروه کار خود را با رشد ملایم قیمت به پایان بردند. در میان نمادهای فولادی گزارشهای عملکرد دو نماد «فخوز» و «کاوه» را میتوان مطلوب و مطابق با انتظارات قبلی ارزیابی کرد. این نمادها دیروز در روند رشد قیمت نسبت به سایر نمادهای همگروه پیشتاز بودند. در مقابل «هرمز» تنها نماد فولادی بود که جلسه دیروز را با افت نسبی قیمت سپری کرد. در معاملات روز گذشته نمادهای سیمانی نیز در کانون توجه بازار قرار داشتند و اکثر نمادهای این گروه صف خرید را تجربه کردند؛ شاخص این گروه در جلسه پیش رشد 26/ 3 درصدی را به ثبت رساند. خبر تشکیل کارگروه برای بهروزرسانی بهای تمامشده تولید این محصول چشمانداز افزایش سقف قیمت را مقابل نمادهای این گروه قرار داده است.

اگرچه عوامل نگرانکننده مرتبط با سهام تا حدودی فروکش کرده است، با این حال روند اخیر نشان میدهد در صورتی که تمرکز بازار همچنان بر گروههایی بدون مبنای بنیادی قرار گیرد باید انتظار ریزشهای شدید را در آینده داشت.

sarmayegozarionline.ir/vdcepx8e.jh8w7i9bbj.html