رفتار گروهی سرمایهگذاران چه در دورههای صعودی و چه در زمان افت بازارها، یکی از الگوهایی است که بیشتر در بازارهای نوظهور و در حال توسعه دیده میشود. بورس اوراق بهادار تهران نیز سالیان درازی است چنین معاملاتی را تجربه میکند. این حرکتهای تودهوار در بازارهای سرمایه، سبب میشود تا قیمت سهام از ارزش بنیادی آن فاصله گرفته و بسته به شرایط بازار، سبب تشکیل حباب یا فرار سرمایه شود.

تاریخ انتشار :چهارشنبه ۱۱ مهر ۱۳۹۷ ساعت ۰۹:۲۸

۰

آیا بورس تهران از رفتار دستهجمعی تبعیت میکند؟

در بازارهای مالی و بهخصوص در بازار سهام، هر روز خرید و فروش حجم زیادی از اوراق بهادار صورت میگیرد. بسیاری از این خرید و فروشها اما بهجای آنکه مبنای عقلایی داشته و براساس اطلاعات شخصی افراد صورت پذیرد، تقلیدی است. این رفتار سبب میشود در شرایطی که در بازار سهام، قیمتها در حال کاهش هستند، اکثریت افراد موجود در بازار شروع به فروش سهام کرده و باعث تشدید کاهش قیمت میشوند. در شرایط عکس نیز هنگامی که افزایش قیمتها و رونق بازار وجود دارد، اکثریت افراد شروع به خرید سهام کرده و باعث شکلگیری حباب قیمتی در بازار میشوند.

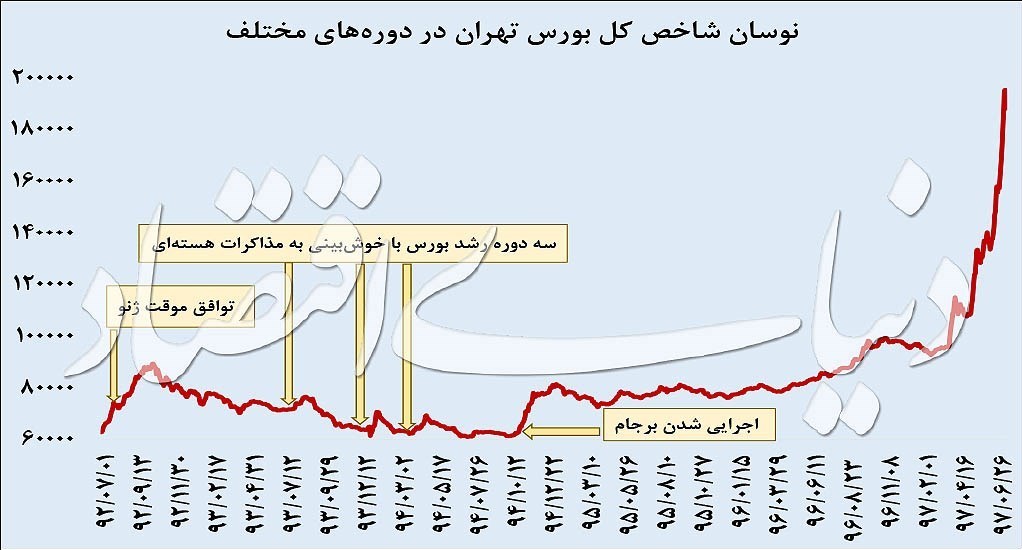

در این گزارش سعی بر آن است که بدانیم آیا معاملهگران بورس تهران با اطلاعات دقیق خود اقدام به خرید و فروش سهام کرده یا تنها از رفتار دیگر سرمایهگذاران تبعیت میکنند؟ بررسیهای «دنیایاقتصاد» از روند شاخص کل سهام در سالهای 92 تاکنون نشان میدهد بورس تهران پس از هر رشد پرشتابی، شاهد دورهای کاهشی بوده است. اما نکته قابلتوجه تایید رفتار گروهی سهامداران در هر دو دوره صعود و سقوط شاخص سهام بوده است. این رفتار با رشد حداکثر سهام بورسی در دورههای صعودی و عکس این وضعیت در دورههای کاهشی بازار قابل اثبات است.

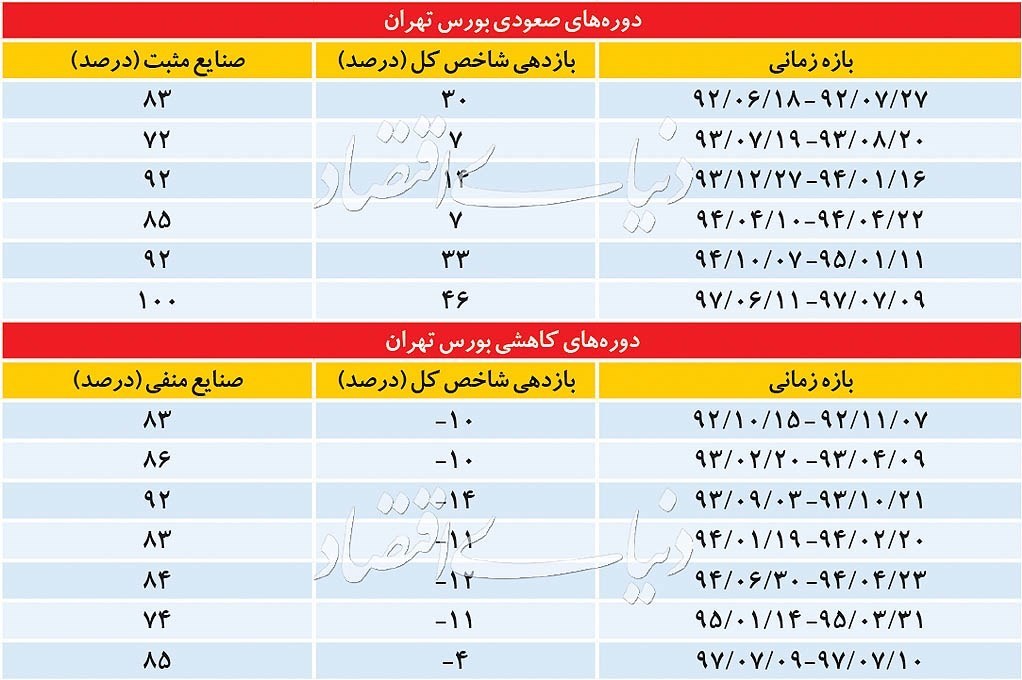

سال 92 و توافق موقت ژنو: در بازه زمانی 18 شهریورماه تا 27 مهرماه سال 92، یعنی درست زمانی که توافق موقت ژنو بر روی برنامه هستهای ایران در دستورکار قرار داشت، شاخص کل بورس تهران شاهد جهش 45/ 30 درصدی بود. در این دوره بیش از 80 درصد صنایع بورسی در مسیر رشد قرار گرفتند. پس از آن اما در 15دی ماه 92 شاهد قرار گرفتن شاخص سهام در مسیر نزولی بودیم. شرایطی که تا 7 بهمن ماه این سال ادامه پیدا کرد و اصلاحی حدود 10 درصدی در کارنامه این بازار ثبت شد. در این دوره نیز غلبه رفتار گروهی در میان سهامداران سبب شد تا حدود 85 درصد از صنایع بورسی با افت شاخص خود مواجه شوند.

سه دوره رشد بورس با خوشبینی به مذاکرات هستهای: بورس تهران در سالهای 93 تا 94 تحت تاثیر مذاکرات هستهای ایران نوسانات زیادی را تجربه کرد. در اولین دوره 19 مهرماه سال 93 تا 20 آبان ماه این سال، رشدی 7 درصدی در کارنامه این بازار ثبت شد. اواخر سال 93 تا اواسط فروردین ماه 94 نیز شاخص کل بورس تهران رشدی 14 درصدی را تجربه کرد. دوره سوم رشد بورس با خوشبینی به مذاکرات هستهای اما رشد حدود 7 درصدی شاخص سهام در بازه 10 تیر 94 تا 22 تیرماه این سال بود. در تمامی این دورهها نیز شاهد حرکت تودهای معاملهگران و رشد حدود 90 درصدی صنایع بورسی بودیم. پس از هر سه دوره افزایشی شاخص سهام اما فضایی اصلاحی بر بازار حاکم شد. در این دورههای کاهشی نیز غلبه رفتار گروهی بر عقلانیت سبب شد تا اکثر صنایع بورسی در مسیر افت شاخص قرار گیرند.

برجام و رشد شاخص: برنامه جامع اقدام مشترک تحت عنوان برجام در اواخر تیرماه 94 منعقد شد. با اجرایی شدن برجام در مهرماه سال 94 اما شاخص سهام در مسیر صعودی قرار گرفت و افزایش حدود 33 درصدی را تجربه کرد. در این بازه زمانی، 92 درصد از صنایع بورسی در مدار رشد قرار گرفتند. پس از فروکش هیجانات مثبت اما در اواسط فروردین 95 تا اواخر خردادماه این سال، کاهش 11 درصدی بر نماگر بورس تهران تحمیل شد. در این دوره نیز شاهد کاهش حداکثر صنایع بورسی (74 درصد) بودیم.

موج هیجانی بورس در سالجاری: در 11 شهریور سالجاری اما رشد نرخ دلار در کنار برخی عوامل بنیادی سبب شد تا شاخص سهام بار دیگر در مسیر صعودی قرار گیرد. رفتهرفته اما این رشد، شکلی هیجانی به خود گرفت و با دنبالهروی سهامداران از موجهای مثبت، این رشد تمامی سهام و صنایع بورسی را دربرگرفت. شرایطی که به رشد 46 درصدی نماگر اصلی بازار سهام انجامید و 100 درصد صنایع بورسی را منتفع کرد. دیروز اما این نماگر در مسیر کاهشی قرار گرفت. بار دیگر سهامدارانی که پیش از این بدون تحلیل وارد گردونه معاملات شده بودند، با هراس از ریزش بیشتر قیمتها سراسیمه در نقش فروشنده ظاهر شدند تا عمده گروههای بورسی شاهد کاهش شاخص صنعت خود باشند.

ریشههای رفتار گروهی میان سهامداران

به جرات میتوان اذعان داشت رفتار گروهی مشارکتکنندگان موجود در بازار، نوسانات و عدم ثبات بازار را تشدید کرده و شکنندگی سیستم مالی را افزایش میدهد. در حالحاضر بررسی دورههای مختلف تاریخی نشان میدهد بازار سهام کشورمان همواره به دنبال یک لیدر بوده و رفتارهای گروهی نیز در تمامی دورههای معاملاتی مشاهده میشود. همانطور که اشاره شد این شرایط سبب میشود تا قیمت سهام از ارزش بنیادی آن فاصله گرفته و بسته به شرایط بازار، سبب تشکیل حباب یا فرار سرمایه شود. با شناخت ریشههای نهادینه شدن این الگو در بورس تهران میتوان راهکارهایی در جهت تغییر این رفتار میان سرمایهگذاران یافت.

کمعمق بودن بازار: در حالحاضر یکی از ضعفهای مهم بورس تهران، عمق کم این بازار است. این ضعف در دورههای افزایشی شاخص سهام به وضوح مشاهده میشود. بهعنوان نمونه میتوان به معاملات هفتههای اخیر بورس تهران اشاره کرد. پس از ثبت رشدهای پرشتاب شاخص سهام که از اواخر شهریورماه آغاز شد، به دنبال روانهشدن حجم زیادی از نقدینگی سرگردان در دیگر بازارهای دارایی به بازار سهام، ارزش معاملات نیز به ارقامی فراتر از انتظار رسید (میانگین روزانه ارزش معاملات خرد سهام در 14 روز معاملاتی اخیر بورس تهران بالغ بر یک هزار و 300 میلیارد تومان بود). بورس تهران اما از عمق کافی برای پذیرش این میزان نقدینگی عاجز بود.

در این میان صرفنظر از نقدینگی تازه وارد شده به بازار، قوانین دست و پاگیر سازمان بورس همچون دامنه نوسان سبب شد تا هیجان معاملات تشدید شود. بهطوری که معاملهگران بدون توجه به پشتوانههای منطقی (چه بنیادی و چه تکنیکال) و تنها با نگاه به میزان تقاضای ایجاد شده در سقفهای قیمتی، به جمع متقاضیان خرید سهام پیوستند. به عبارتی دیگر نقدینگی واردشده به بازار سهام، به دلیل ضعفهای موجود بدون توجه به واقعیتهای منطقی و بنیادی سهام، با تبعیت از رفتاری گروهی به خرید و فروش سهام میپردازند. نگاهی به وضعیت نماد معاملاتی شرکتهای حاضر در بورس تهران نشان میدهد تا پایان خردادماه سالجاری، تنها 15 درصد از سهام این شرکتها بهعنوان سهام شناور آزاد در این بازار شناسایی شده و قابلیت معامله در بازار سهام را دارند. در فرابورس ایران نیز این رقم به 35/ 13 درصد میرسد. بنابراین افزایش شناوری سهام با افزایش عرضه از سوی سهامداران عمده بازار و همچنین افزایش عرضههای اولیه بهویژه عرضه سهام شرکتهای دولتی و نیمهدولتی در راستای خصوصیشدن واقعی این شرکتها، از دیگر ضرورتهای کنونی بازار سهام است که میتواند مانع از بروز رفتاری تودهوار در این بازار شود.

نبود سواد مالی: در شرایط کنونی کمبود سواد مالی در بازارهای دارایی، از دیگر عواملی است که سبب ایجاد رفتاری تودهوار در بازار سهام میشود بهطوریکه در دورههای صعودی بورس، وسوسه کسب سود بیشتر، نقدینگی قابلتوجهی را روانه این بازار میکند. نقدینگی که تنها به کسب بازدهی میاندیشد و بدون اطلاع از شرایط گذشته و فعلی یک سهم خاص و همچنین نداشتن پیشبینی منطقی از روند آتی آن، به جمع سهامداران یک شرکت میپیوندند. بر اساس آخرین اطلاعات دریافتی از سپردهگذاری مرکزی، تنها طی یک هفته اخیر، 17 هزار و 21 کد معاملاتی جدید برای افراد حقیقی و 256 کد نیز برای حقوقیها صادر شده است. افراد تازهواردی که بعضا نهتنها از سواد مالی کافی برخوردار نیستند بلکه سابقهای نیز در معامله سهام ندارند. رفتار گروهی در این دسته از معاملهگران بیشتر مشاهده میشود. این رفتار در موجهای صعودی سبب خرید هیجانی سهام شده و با کوچکترین کاهش قیمت نیز سهامداران مذکور سراسیمه در زمره فروشندگان بازار قرار گرفته که نتیجهای جز ایجاد یک هیجان منفی گروهی در کلیت بازار ندارد.

غلبه ریسکهای سیستماتیک بر عوامل غیرسیستماتیک: وجود ریسکهای سیستماتیک فراوان از دیگر عوامل غلبه الگوی حرکت گلهای در میان سرمایهگذاران بورسی است. ریسک سیستماتیک، در دانش مالی، ریسکی است که در اثر عوامل کلی بازار بهوجود میآید. عواملی که موجب ایجاد این نوع ریسک میشوند نیز شامل تحولات اقتصادی، سیاسی و اجتماعی مانند تغییر نرخ ارز، چرخههای تجاری، سیاستهای پولی و مالی دولت است. در بورس تهران این عوامل در اغلب موارد، بر ریسکهای غیرسیستماتیک (ریسکی که بهطور مستقیم با عملکرد شرکت یا صنعت در ارتباط است) غالب بوده و به همین دلیل معاملهگران وزن بیشتری به ریسکهای سیستماتیک در تصمیمگیریهای خود میدهند.

رفتار گروهی چیست؟

رفتار گروهی عبارت است از آن دسته رفتارهای سرمایهگذاران در بازار که منجر به نادیده گرفتن پیشبینیها و عقاید خود در رابطه با قیمت سهام و اتخاذ تصمیمات سرمایهگذاری، تنها بر پایه رفتار کل بازار میشود. به عبارت دیگر، رفتارهای احساسی و در برخی موارد غیرعقلایی تعداد زیادی از سرمایهگذاران نسبت به صفهای خرید و فروش و حرکت گروهی آنها به تبعیت از افرادی است که به گمان آنها، به دلیل بهرهمندی از اطلاعات پنهانی، بهترین زمان ورود و خروج از بازار در رابطه با سهام خاصی را زودتر از سایر سرمایهگذاران تشخیص دادهاند. رفتار گروهی بهطور خاص، بررسی میکند که آیا اشخاص در هنگام سرمایهگذاری بر اساس اطلاعات خود عمل میکنند، یا بیشتر تحتتاثیر تصمیمات، رفتارها و عملکرد دیگران قرار گرفته و از آنها تقلید میکنند. این موضوع خود باعث انجام معاملاتی شبیه بههم و در یک جهت یکسان میشود.

sarmayegozarionline.ir/vdcgnn9w.ak9wq4prra.html